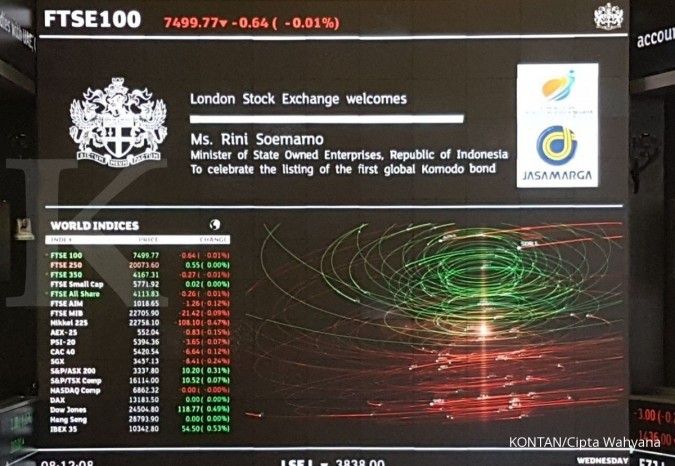

KONTAN.CO.ID - JAKARTA. PT Jasa Marga Tbk (JSMR) menorehkan sejarah. Operator jalan tol pelat merah ini menerbitkan dan mencatatkan Komodo Bond di London Stock Exchange. Komodo Bond adalah sebutan untuk obligasi berdenominasi rupiah yang diterbitkan di luar negeri (global IDR bond). Meski mundur dari jadwal awal, Komodo Bond JSMR relatif menarik minat investor asing. Lihat saja, target total penerbitan Komodo Bond adalah Rp 4 triliun. Nyatanya, total permintaan mencapai sekitar Rp 15,7 triliun. Obligasi tenor tiga tahun dan menawarkan kupon 7,5% per tahun ini diminati investor Asia, Amerika dan Eropa. "Kami senang melihat banyak investor global yang berpartisipasi pada penerbitan obligasi Komodo ini," kata Desi Arryani, Presiden Direktur JSMR seperti dilaporkan Jurnalis KONTAN Cipta Wahyana dari London, Rabu (13/12).

Komodo Bond resmi masuk bursa London

KONTAN.CO.ID - JAKARTA. PT Jasa Marga Tbk (JSMR) menorehkan sejarah. Operator jalan tol pelat merah ini menerbitkan dan mencatatkan Komodo Bond di London Stock Exchange. Komodo Bond adalah sebutan untuk obligasi berdenominasi rupiah yang diterbitkan di luar negeri (global IDR bond). Meski mundur dari jadwal awal, Komodo Bond JSMR relatif menarik minat investor asing. Lihat saja, target total penerbitan Komodo Bond adalah Rp 4 triliun. Nyatanya, total permintaan mencapai sekitar Rp 15,7 triliun. Obligasi tenor tiga tahun dan menawarkan kupon 7,5% per tahun ini diminati investor Asia, Amerika dan Eropa. "Kami senang melihat banyak investor global yang berpartisipasi pada penerbitan obligasi Komodo ini," kata Desi Arryani, Presiden Direktur JSMR seperti dilaporkan Jurnalis KONTAN Cipta Wahyana dari London, Rabu (13/12).