JAKARTA. Demam yang diidap perekonomian Tanah Air mulai menulari kinerja bisnis PT Kalbe Farma Tbk. Setidaknya hal itu mulai tecermin pada laporan keuangannya per semester I 2015. Pada periode tersebut, emiten saham farmasi berkode KLBF ini membukukan pendapatan Rp 8,72 triliun. Nilai itu hanya tumbuh 4,06% dibandingkan semester I-2014. Menurut Jennifer Natalia Widjaja, Analis Ciptadana Securities, secara umum, biang keladi melambatnya pendapatan tersebut adalah lemahnya permintaan. Maklum, lesunya makro ekonomi mengerem belanja masyarakat.

Nah, dari perolehan pendapatan tersebut, divisi produk kesehatan konsumer tumbuh 12% year on year (yoy) meningkat dari Rp 1,4 triliun pada semester I 2014 menjadi Rp 1,6 triliun pada semester I-2015. Pertumbuhan pendapatan dan margin divisi ini paling tinggi dibandingkan dengan divisi lain. Divisi produk kesehatan konsumer mencoba menelurkan produk baru kategori multivitamin dan suplemen. Teuku Hendry Andrean, Analis Buana Capital, dalam riset 21 Agustus 2015 menilai, divisi ini akan memimpin pertumbuhan kinerja KLBF di jangka panjang. Penjualan produk minuman siap minum seperti HydroCoco naik 40% yoy sepanjang semester I 2015. "Prediksi kami, produk obat dan minuman memimpin pertumbuhan divisi produk kesehatan konsumer," kata Hendry. Sayang, penjualan divisi produk nutrisi mendapatkan tantangan dari terpuruknya nilai rupiah terhadap dollar AS. Vanesa Arlati Tanuwijaya, Analis Mandiri Sekuritas, mengatakan, harga bahan baku produk divisi ini, yaitu susu skim memang turun, tapi terpuruknya rupiah justru menghapus efek positif penurunan harga susu skim. Vanesa memandang positif pertumbuhan di divisi produk nutrisi. Ke depan Kalbe akan mengembangkan produk segmen menengah untuk menangkap potensi pasar. "Kalbe juga akan meningkatkan penetrasi di pasar ASEAN dengan value added product," kata Vanesa. Tekanan datang dari divisi obat resep akibat program BPJS Kesehatan. Menurut Vanesa, BPJS dapat meningkatkan volume penjualan obat generik. Tapi produk ini murah, sehingga kontribusi ke pendapatan relatif kecil. Pabrik baru

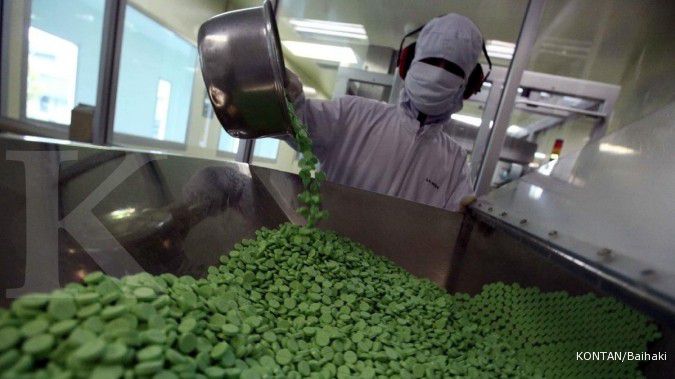

Melambatnya kinerja tak menghalangi KLBF ekspansi. Tahun ini perusahaan menambah pabrik biosimilar baru. Kalbe menargetkan, pembangunan pabrik di Cikarang Jawa Barat bakal rampung Agustus tahun depan. "Kami sudah memulai konstruksi dengan investasi US$ 25 juta," ujar Vidjongtius, Direktur Keuangan dan Sekretaris Perusahaan KLBF beberapa waktu lalu. Reza Priyambada, Kepala Riset NH Korindo Securities, memandang positif pembangunan pabrik baru tersebut lantaran dapat menopang pertumbuhan bisnis KLBF. "Kita harus perhatikan, seberapa besar produk Kalbe yang diserap pasar nanti," ujar Reza. Tahun ini Reza memperkirakan pertumbuhan kinerja Kalbe tidak terlalu besar. Reza merekomendasikan buy KLBF dengan target Rp 1.780. Kemudian Vanesa merekomendasikan netral dengan target Rp 1.750. Lalu, Jeninfer merekomendasikan hold dengan target Rp 1.600. Cek Berita dan Artikel yang lain di

Google News