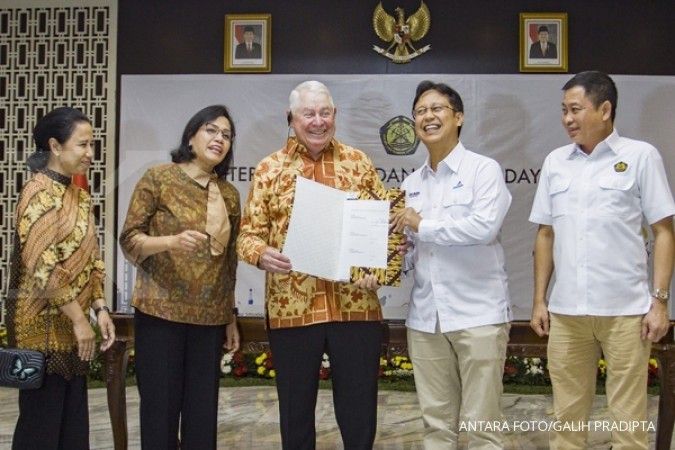

KONTAN.CO.ID - JAKARTA. PT Indonesia Asahan Aluminium (Persero) atau Inalum bisa bernafas lega. Maklum, Holding Industri Pertambangan (HIP) ini sudah menyelesaikan kewajiban untuk mencari pendanaan dalam proses divestasi 51% saham PT Freeport Indonesia (PTFI) melalui penerbitan obligasi global (global bond) senilai US$ 4 miliar. Direktur Utama (Dirut) Inalum Budi Gunadi Sadikin menyebut, dana tersebut sudah ada di rekening Inalum. Sehingga, Budi menegaskan bahwa pihaknya siap kapan saja untuk melakukan pembayaran 51% saham PTFI senilai US$ 3,85 miliar. “Udah siap, Kalau di kita sih anytime (buat bayar),” kata Budi di Jakarta, Jum’at (16/11). Hanya saja, saat ini Inalum masih menunggu penyelesaian administrasi dan perizinan antara PTFI dengan pemerintah. Yakni soal penerbitan Izin Usaha Pertambangan Khusus (IUPK) oleh Kementerian ESDM, serta kewajiban lingkungan dengan Kementerian Lingkungan Hidup dan Kehutanan.

Dana sudah terkumpul, Dirut Inalum: Kami siap bayar anytime, tapi...

KONTAN.CO.ID - JAKARTA. PT Indonesia Asahan Aluminium (Persero) atau Inalum bisa bernafas lega. Maklum, Holding Industri Pertambangan (HIP) ini sudah menyelesaikan kewajiban untuk mencari pendanaan dalam proses divestasi 51% saham PT Freeport Indonesia (PTFI) melalui penerbitan obligasi global (global bond) senilai US$ 4 miliar. Direktur Utama (Dirut) Inalum Budi Gunadi Sadikin menyebut, dana tersebut sudah ada di rekening Inalum. Sehingga, Budi menegaskan bahwa pihaknya siap kapan saja untuk melakukan pembayaran 51% saham PTFI senilai US$ 3,85 miliar. “Udah siap, Kalau di kita sih anytime (buat bayar),” kata Budi di Jakarta, Jum’at (16/11). Hanya saja, saat ini Inalum masih menunggu penyelesaian administrasi dan perizinan antara PTFI dengan pemerintah. Yakni soal penerbitan Izin Usaha Pertambangan Khusus (IUPK) oleh Kementerian ESDM, serta kewajiban lingkungan dengan Kementerian Lingkungan Hidup dan Kehutanan.