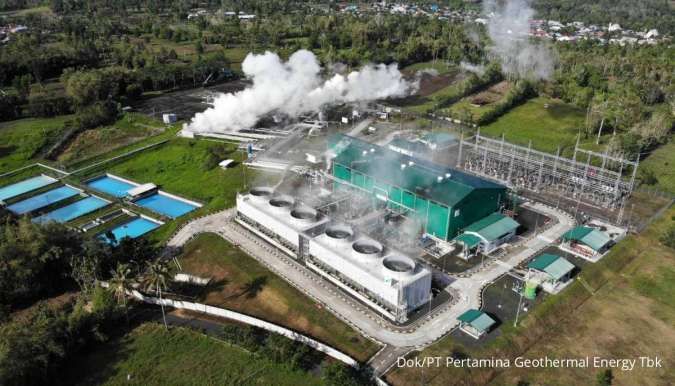

KONTAN.CO.ID - JAKARTA. Anggota baru Indeks LQ45 sudah resmi berlaku sejak awal Februari 2024. Beberapa saham penghuni baru indeks LQ45 punya prospek kinerja positif dan menarik dikoleksi untuk jangka menengah dan panjang. Ada empat saham yang baru masuk ke dalam indeks terlikuid ini. Mereka adalah PT Merdeka Battery Materials Tbk (MBMA), PT Dayamitra Telekomunikasi Tbk (MTEL), PT Pertamina Geothermal Energy Tbk (PGEO), dan PT Mitra Pack Tbk (PTMP). Analis Kiwoom Sekuritas, Miftahul Khaer juga sepakat kalau valuasi saham-saham tersebut cukup tinggi. Dari keempat emiten ini, Kiwoom Sekuritas melihat saham MTEL punya fundamental paling menarik. MTEL merupakan emiten dari sektor menara dan fiber optik dengan kinerja keuangan paling baik.

MTEL terus menambah jumlah menara secara organik dan telah mengakuisisi jaringan fiber optik alias fiber to the tower (FTTT) sepanjang 19.380 kilometer menjadi sekitar 30.009 km. Penggabungan layanan FTTT dengan layanan menara akan berdampak pada peningkatan harga sewa ke depan. Dari keempat emiten ini, Kiwoom Sekuritas melihat saham MTEL punya fundamental paling menarik. MTEL merupakan emiten dari sektor menara dan fiber optik dengan kinerja keuangan paling baik. MTEL terus menambah jumlah menara secara organik dan telah mengakuisisi jaringan fiber optik alias fiber to the tower (FTTT) sepanjang 19.380 kilometer menjadi sekitar 30.009 km. Penggabungan layanan FTTT dengan layanan menara akan berdampak pada peningkatan harga sewa ke depan.

Baca Juga: Menyerok LQ45, Tetap Perhatikan Fundamental Dengan masuknya MTEL, saat ini hanya tersisa dua emiten menara telekomunikasi di indeks unggulan tersebut setelah TBIG dikeluarkan. MTEL bersanding dengan PT Sarana Menara Nusantara Tbk (TOWR), emiten menara milik Grup Djarum yang sudah lebih dulu menghuni LQ45 . MTEL sebelumnya juga sudah masuk di Indeks IDX80. Jika LQ45 fokus pada 45 saham berdasarkan pertimbangan likuiditas kapitalisasi pasar, keuangan dan prospek pertumbuhan, maka IDX80 ialah indeks yang mengukur kinerja 80 saham dengan likuiditas tinggi serta didukung fundamental yang baik. Berdasarkan data statistik Bursa Efek Indonesia (BEI), pada Desember tahun lalu, MTEL masuk urutan 33 di jajaran 50 saham dengan kapitalisasi pasar (

market cap) jumbo yang membukukan transaksi terbesar dalam sebulan. Selama Desember 2023, MTEL mencatatkan nilai transaksi Rp 691 miliar, atau naik 0,28%, alias berada di atas TOWR dan TBIG. Sebagai pembanding, saham TOWR berada di urutan ke 38 dengan nilai transaksi Rp 636 miliar (+0.25%) dan saham TBIG berada di nomor 40, ditransaksikan senilai Rp 279 miliar atau naik 0,11%. Urutan teratas dipegang PT Bank Central Asia Tbk (BBCA) dengan nilai transaksi Rp 17,24 trillun, naik 6,9% sebulan. Analis BRI Danareksa Sekuritas, Niko Margaronis dalam riset terbarunya, memberikan rekomendasi

overweight untuk saham emiten menara telekomunikasi, termasuk MTEL, TBIG, dan TOWR. Overweight biasa disematkan untuk saham yang diprediksikan naik melebihi saham lainnya dari sektor yang sama. “Kami memperkirakan pendapatan dan laba emiten menara telekomunikasi akan tumbuh di 2024 masing-masing 6%

year on year (yoy) dan 11% yoy didorong peningkatan bisnis fiber [optik] di Jawa dan sewa menara di luar Jawa,” tulis Niko, dikutip dari riset per 8 Januari 2024. Menurut dia, pertumbuhan bisnis emiten menara telekomunikasi tersebut dijaga dengan peluang akuisisi atas aset-aset yang menghasilkan pendapatan saat ini. Selain itu, konsolidasi operator telco yang sedang berlangsung akan meningkatkan skala dan peluang penetrasi telekomunikasi yang lebih dalam di luar Jawa.

Niko memberikan target harga saham MTEL di level Rp 960 per sahamsaham. “Mitratel adalah pilihan utama kami, mengingat leverage [utang] mereka relatif rendah, keuntungan kolokasi yang lebih tinggi serta keunggulan komparatif mereka di wilayah luar Jawa,” kata Niko. Menurut Niko, MTEL juga memiliki valuasi yang lebih kompetitif yakni sebesar 9,5x EV/EBITDA tahun 2024, sementara TOWR dan TBIG diperdagangkan masing-masing sebesar 9,1x dan 12,2x EV/EBITDA 2024, atau keduanya berada pada tingkat rata-rata 5 tahun. Tahun ini potensi perubahan suku bunga akan menjadi pertimbangan utama bagi analis dalam memberikan pandangan yang lebih optimistis saat mendiskonto arus kas jangka panjang emiten menara telekomunikasi. Selain itu, emiten menara telco juga dinilai bisa mendanai belanja modal dengan biaya keuangan yang lebih rendah. Cek Berita dan Artikel yang lain di

Google News