KONTAN.CO.ID - JAKARTA. Ada sejumlah sentimen yang berpotensi mengiringi pergerakan saham PT Medco Energi Internasional Tbk (

MEDC). Meliputi pembagian dividen,

buyback saham, hingga

initial public offerng (IPO) PT Amman Mineral Internasional Tbk (AMMN). Rapat Umum Pemegang Saham Tahunan (RUPST) MEDC pada Rabu (31/5) menyetujui total pembagian dividen sebesar US$ 65 juta untuk tahun buku 2022. Total dividen tersebut termasuk dividen interim US$ 25 juta yang telah dibayarkan pada 8 September 2022 dan sisa dividen final sebesar US$ 40 juta (US$ 0,0016 per saham). Dividen final akan dibayarkan dalam mata uang rupiah sesuai dengan kurs yang berlaku pada akhir Juni 2023. Manajemen MEDC menyebut total dividen yang dibayarkan untuk tahun buku 2022 melebihi besaran nilai yang sudah diumumkan pada pedoman sebelumnya yaitu Rp 15 - Rp 20 per saham.

Sepanjang tahun lalu, MEDC memang membukukan kinerja cemerlang dengan meraih laba bersih senilai US$ 530,88 juta, meroket 1.029% dibandingkan keuntungan tahun 2021. Hasil ini juga menjadi rekor kinerja bagi Medco Energi. "Pada 2022 MedcoEnergi mencatatkan kinerja operasional dan keuangan terbaik sepanjang berdirinya Perseroan. Dengan persetujuan RUPST, kami memenuhi kepercayaan pemegang saham kepada kepada Direksi dan manajemen," ungkap Hilmi Panigoro selaku Direktur Utama MedcoEnergi dalam keterangan resmi, Rabu (31/5).

Baca Juga: Hasil RUPS Medco (MEDC): Bagi Dividen Final US$ 40 juta dan Setujui Buyback Saham Selain pembagian dividen, RUPST MEDC juga menyetujui sejumlah agenda lainnya. Salah satunya menyetujui rencana pembelian kembali saham secara terbatas sesuai dengan Peraturan OJK No. 30/POJK.04/2017. Sebelumnya, MEDC telah mengumumkan rencana pembelian kembali (

buyback) saham sejumlah 100 juta lembar atau 0,398% dari modal ditempatkan dan disetor. Periode

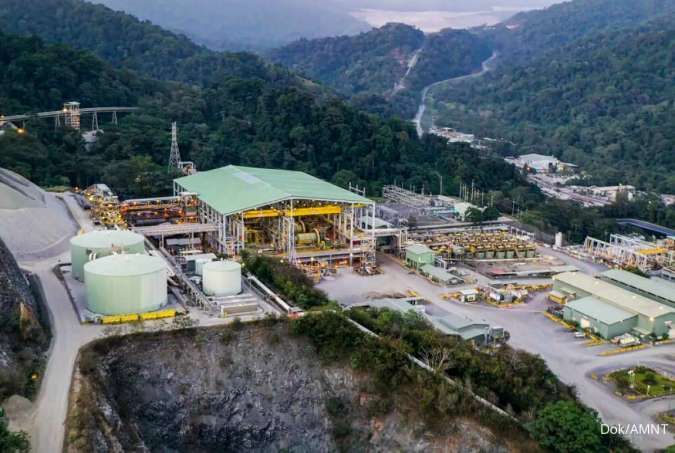

buyback akan digelar paling lama 18 bulan, sejak 31 Mei 2023 sampai dengan 30 November 2024. Dalam aksi ini, MEDC menyiapkan dana sebesar Rp 120 miliar atau setara US$ 8 juta, dengan asumsi kurs Rp 15.000 per dolar AS. Alokasi dana tersebut sudah termasuk biaya transaksi, biaya pedagang perantara dan biaya lainnya. Pada saat bersamaan, entitas usaha MEDC, yakni Amman Mineral Internasional memulai masa penawaran umum perdana saham. Dalam proses IPO ini AMMN menawarkan sebanyak-banyaknya 7,28 miliar saham atau 10% dari modal ditempatkan dan disetor. Harga penawaran berkisar antara Rp 1.650 - Rp 1.775. Sehingga perusahaan yang mengoperasikan tambang tembaga dan emas di Batu Hijau Sumbawa Barat, NTB, ini dapat mengantongi dana segar hingga Rp 12,93 triliun.

Memiliki saham dengan porsi minoritas, manajemen MEDC belum mau banyak berkomentar mengenai IPO AMMN. "Hingga saat ini, Perusahaan belum dapat menyampaikan informasi terkait aksi korporasi anak perusahaan kami," ungkap Direktur MEDC Roberto Lorato kepada Kontan.co.id beberapa hari lalu. Merujuk prospektus AMMN, porsi kepemilikan Medco Energi Internasional sebenarnya cukup jumbo, dengan memegang 23,13%. MEDC menjadi pemegang saham terbesar kedua setelah PT Sumber Gemilang Persada yang menggenggam 35,58% saham AMMN sebelum IPO. Setelah IPO dengan porsi kepemilikan publik 10%, maka kepemilikan saham MEDC di AMMN akan berubah menjadi 20,81%. Sementara kepemilikan PT Sumber Gemilang Persada terdilusi menjadi 32,02%. Meski tak berkomentar banyak tentang IPO AMMN, tapi Roberto menegaskan MEDC tetap fokus pada strategi pengembangan di tiga segmen bisnisnya. Meliputi minyak dan gas (migas), ketenagalistrikan dan pertambangan. Untuk segmen migas, MEDC akan memperpanjang usia cadangan dengan menambah nilai melalui eksplorasi berisiko rendah di wilayah produksi. MEDC juga menjadi agregator untuk aset mature yang telah berproduksi di kawasan regional, serta meningkatkan efisiensi.

Baca Juga: Segera IPO, Amman Mineral Internasional (AMMN) Incar Dana Hingga Rp 12,93 Triliun Pada saat yang bersamaan, MEDC berupaya menurunkan emisi, serta meningkatkan portofolio aset gas sebagai energi transisi, "Kami melanjutkan peningkatan ESG serta credit rating yang memberikan return kepada pemegang saham dalam jangka panjang," imbuh Roberto.

Di bidang Ketenagalistrikan, MEDC meningkatkan portofolio energi bersih dan terbarukan melalui proyek-proyek berskala lebih besar, bertransisi menuju energi rendah karbon, serta meningkatkan keahlian dalam bidang geotermal, PLTS, LNG, dan hidrogen. Panduan MEDC untuk tahun ini, target produksi minyak dan gas sebanyak 160 mboepd dan penjualan ketenagalistrikan 4.000 GWh. Untuk menyokong strategi bisnis ini, MEDC menyiapkan belanja modal sebesar US$ 250 juta untuk migas serta US$ 80 juta untuk ketenagalistrikan. Untuk proyeksi dan target di segmen pertambangan, Roberto belum merinci. "Strategi bidang pertambangan tembaga adalah menjadi penyedia sumber daya tembaga kelas dunia serta menemukan tambahan sumber daya yang signifikan dari lisensi yang ada," tandas Roberto.