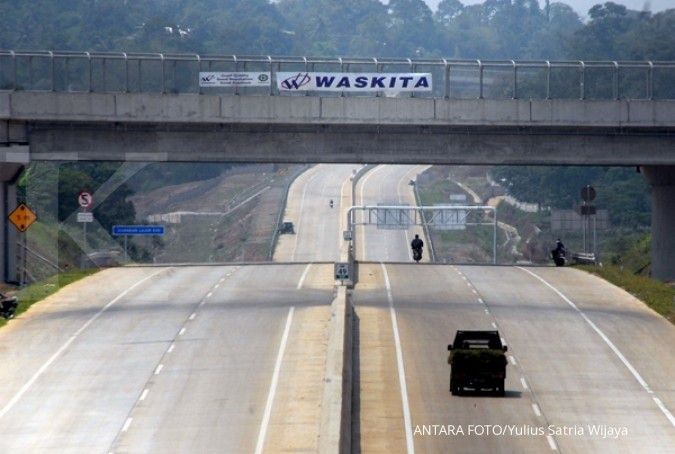

KONTAN.CO.ID - JAKARTA. Pemerintah mengupayakan percepatan pemulihan kondisi keuangan PT Waskita Karya Tbk (

WSKT) dengan menargetkan restrukturisasi selesai pada April 2023. Restrukturisasi ini dilakukan agar Waskita dapat melanjutkan pengerjaan proyek strategis, seperti penyelesaian proyek tol senilai Rp 12 triliun. Bursa Efek Indonesia (BEI) menghentikan sementara atau suspensi perdagangan efek Waskita baik itu saham, obligasi, dan sukuk pada pekan lalu. Penghentian sementara berlaku di seluruh pasar terhitung sejak sesi I perdagangan efek tanggal 16 Februari 2023 hingga pengumuman bursa lebih lanjut. Suspensi ini dilakukan setelah Kustodian Sentral Efek Indonesia (KSEI) tanggal 15 Februari 2023 mengumumkan penundaan pembayaran bunga ke-15 Obligasi Berkelanjutan III Waskita Karya Tahap IV Tahun 2019 senilai Rp 2,3 triliun. Selain itu, ini dilakukan dalam rangka menjaga perdagangan efek yang teratur, wajar, dan efisien.

Waskita telah menyelenggarakan rapat umum pemegang obligasi (RUPO) pada 16-17 Februari 2023. Hasilnya, pemegang obligasi setuju akan memberikan waktu bagi Waskita melakukan preservasi kas untuk operasi dan melanjutkan peninjauan ulang implementasi

master restructuring agreement (MRA) serta rencana penyelesaian kewajiban kepada pemangku kepentingan yang komprehensif.

Baca Juga: Ini Alasan Waskita (WSKT) Tinjau Perjanjian Restrukturisasi Hingga Ajukan Standstill Equity Research Analyst Phintraco Sekuritas Rio Febrian mengatakan, perbankan pun dapat melakukan restrukturisasi terhadap kredit korporasi. Restrukturisasi ini bisa dilakukan oleh bank dengan cara memperpanjang jangka waktu, penangguhan pembayaran pokok, pengurangan tunggakan bunga atau denda, dengan harapan debitur dapat menjalankan serta mengembangkan usahanya kembali dan mampu membayarkan kreditnya. Kebijakan restrukturisasi kredit dapat menyelamatkan bank dari kredit macet, yang dapat berujung pada kerugian bank karena bank tidak mendapatkan bunga dari kredit tersebut. "Sehingga, WSKT akan membayar pokok dan pinjaman dengan tanggal baru yang ditetapkan," kata Rio kepada Kontan.co.id, Selasa (21/2). WSKT memiliki utang terbesar dari utang obligasi Rp 19,01 triliun dan utang bank jangka panjang sebesar Rp 47,24 triliun per September 2022.

Baca Juga: Tunda Pembayaran Obligasi, Begini Rekomendasi Saham Waskita Karya (WSKT) Rio mengatakan, restrukturisasi Waskita tidak akan berdampak signifikan pada perbankan, terutama dari tingkat pencadangan untuk pinjaman macet dan gagal bayar. Dia melihat potensi keberhasilan restrukturisasi ini cukup besar karena terdapat sejumlah upaya yang dapat dilakukan oleh WSKT untuk memperbaiki struktur permodalan. Salah satu upayanya adalah melalui rencana

rights issue yang termasuk Penyertaan Modal Negara (PMN). Rio menyampaikan untuk emiten bank yang akan terdampak dari restrukturisasi diantaranya

BBNI,

BMRI,

BBRI, dan

BRIS karena WSKT memiliki pinjaman yang cukup besar kepada empat bank tersebut. Rio melihat efek ini hanya bersifat sementara, menyusul potensi restrukturisasi utang tersebut. WSKT menargetkan restrukturisasi kredit akan selesai di April 2023. Di sisi lain, total pinjaman WSKT jauh lebih rendah dibandingkan jumlah pinjaman yang disalurkan sektor perbankan Indonesia. Berdasarkan sentimen tersebut, Rio menyarankan investor untuk dapat mempertimbangkan

wait and see pada saham konstruksi terutama WSKT. "Investor dapat mengawasi perkembangan dari restrukturisasi utang dan divestasi aset WSKT," kata dia.

Baca Juga: Melirik Saham BUMN Penebar Dividen Sementara untuk sektor perbankan, Rio menyarankan juga untuk dapat diawasi terlebih dahulu menyusul pasar sedang antisipasi rilis risalah FOMC The Fed yang dijadwalkan rilis pada Rabu (22/2) waktu setempat. Menurut Rio pasar mengharapkan petunjuk yang lebih jelas mengenai tingkat agresivitas The Fed di semester pertama 2023. Saat ini, pasar mengantisipasi setidaknya tiga kali kenaikan Fed Funds Rate di pada semester pertama 2023. Sementara, Research Analyst Infovesta Kapital Advisori Arjun Ajwani menilai restrukturisasi kredit WSKT hanya akan berdampak negatif ke emiten perbankan yang mengucurkan kredit ke Waskita Karya. "Pasti dampaknya negatif karena WSKT gagal bayar utang mereka jadi dibukukan sebagai rasio kredit bermasalah atau

non-performing loan (NPL)," kata Arjun. Adapun, Arjun memperkirakan emiten perbankan memiliki prospek yang positif lantaran fundamental emiten perbankan, khususnya bank besar sudah sangat kuat. Dia menyebut, empat bank besar di Indonesia memiliki valuasi yang masih murah. Selain itu,

liquidity coverage ratio (LCR) mengalami kenaikan sejak covid. Sementara

loan at risk (LAR) yang rendah dan mengalami tren penurunan sejak covid.

Baca Juga: Bakal Ada Dividen Jumbo, Saham BUMN Sehat Ini Bisa Dilirik Arjun menambahkan rata-rata NPM di bawah 5% untuk bank besar. Ini adalah level sangat bisa dikelola oleh bank yang mempunyai basis aset yang besar. Arjun merekomendasikan beli untuk

top 4 perbankan. Dia merekomendasikan beli

BBCA dengan target harga Rp 9.400 per saham dengan

support Rp 8.400,

BMRI dengan target harga Rp 11.000 per saham dan

support Rp 9.775. Selanjutnya

BBNI dengan target harga Rp 9.900 per saham dengan

support Rp 9.200 dan

BBRI dengan target harga Rp 5.200 per saham dan

support Rp 4.690. Berdasarkan analisa teknikal, Rio merekomendasikan

big 4 emiten perbankan yaitu untuk BBCA dengan target harga di Rp 9.300 per saham-Rp 9.500 per saham, BBRI di target harga Rp 5.200 per saham-Rp 5.400 per saham. Sementara BBNI target harga di Rp 9.800 per saham-Rp 10.150 per saham dan BMRI dengan target harga di Rp 11.250 per saham. Cek Berita dan Artikel yang lain di

Google News