NEW YORK. Penawaran saham perdana Ferrari NV sukses membetot minat investor. Alhasil, produsen otomotif asal Italia tersebut mampu memperoleh harga initial public offering (IPO) di batas harga atas. Tak hanya itu, IPO tersebut juga melampaui target. Pemegang saham mayoritas Ferrari, Fiat Chrysler Automobiles NV, menjual saham perdana sebanyak 9% setara dengan 17,18 juta saham. Pada saat penawaran awal, produsen mobil berlogo kuda jingkrak ini menawarkan IPO di harga US$ 48-US$ 52 per saham. Nah, manajemen Ferrari menyebutkan bisa mendapat harga IPO sebesar US$ 52 per saham. Dus, Ferrari meraup dana IPO sekitar US$ 893 juta. Dengan nilai sebesar itu, nilai perusahaan Ferrari termasuk utang mencapai US$ 12 miliar.

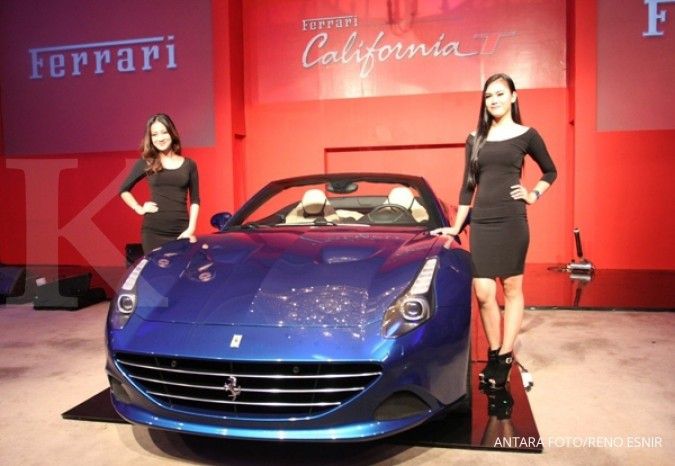

Saham IPO Ferrari terjual di harga atas

NEW YORK. Penawaran saham perdana Ferrari NV sukses membetot minat investor. Alhasil, produsen otomotif asal Italia tersebut mampu memperoleh harga initial public offering (IPO) di batas harga atas. Tak hanya itu, IPO tersebut juga melampaui target. Pemegang saham mayoritas Ferrari, Fiat Chrysler Automobiles NV, menjual saham perdana sebanyak 9% setara dengan 17,18 juta saham. Pada saat penawaran awal, produsen mobil berlogo kuda jingkrak ini menawarkan IPO di harga US$ 48-US$ 52 per saham. Nah, manajemen Ferrari menyebutkan bisa mendapat harga IPO sebesar US$ 52 per saham. Dus, Ferrari meraup dana IPO sekitar US$ 893 juta. Dengan nilai sebesar itu, nilai perusahaan Ferrari termasuk utang mencapai US$ 12 miliar.